利好—A股上市公司以跨境换股方式进行境外并购

时间:2021-03-20 | 标签: | 作者:Q8 | 来源:网络

小提示:您能找到这篇{利好—A股上市公司以跨境换股方式进行境外并购}绝对不是偶然,我们能帮您找到潜在客户,解决您的困扰。如果您对本页介绍的利好—A股上市公司以跨境换股方式进行境外并购内容感兴趣,有相关需求意向欢迎拨打我们的服务热线,或留言咨询,我们将第一时间联系您! |

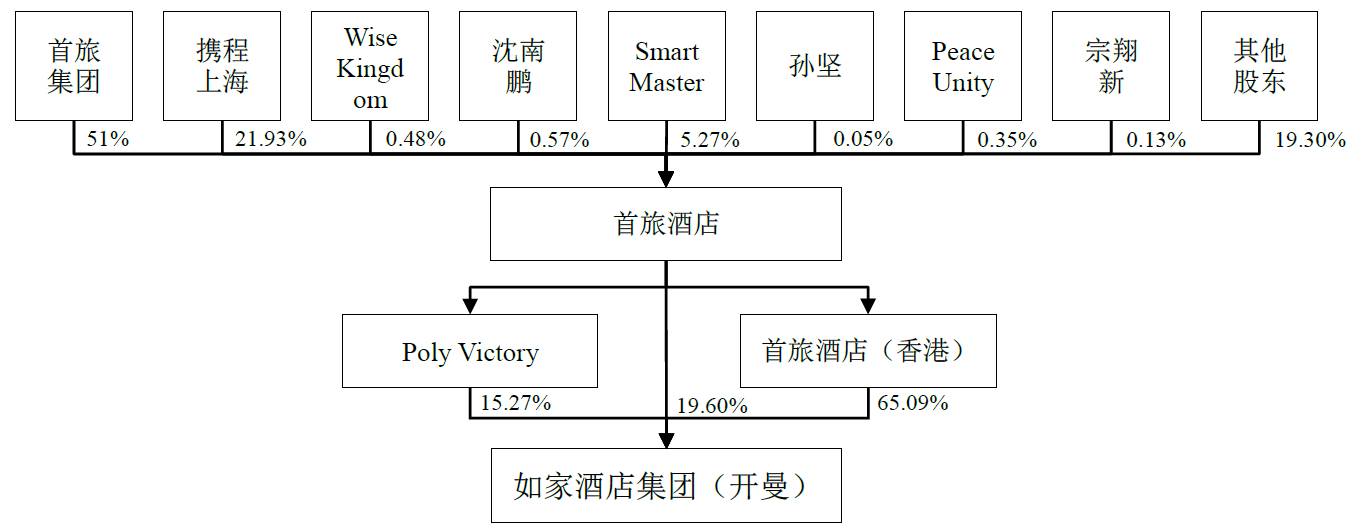

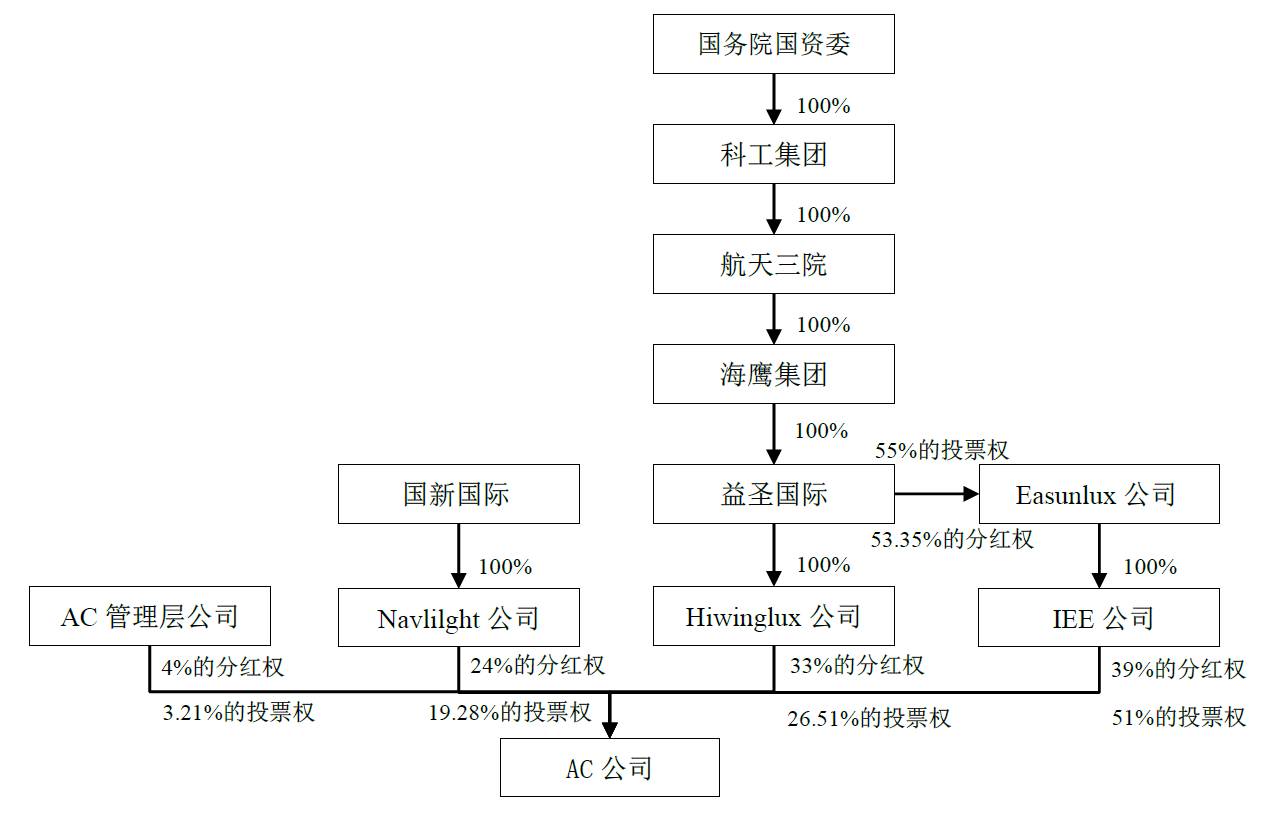

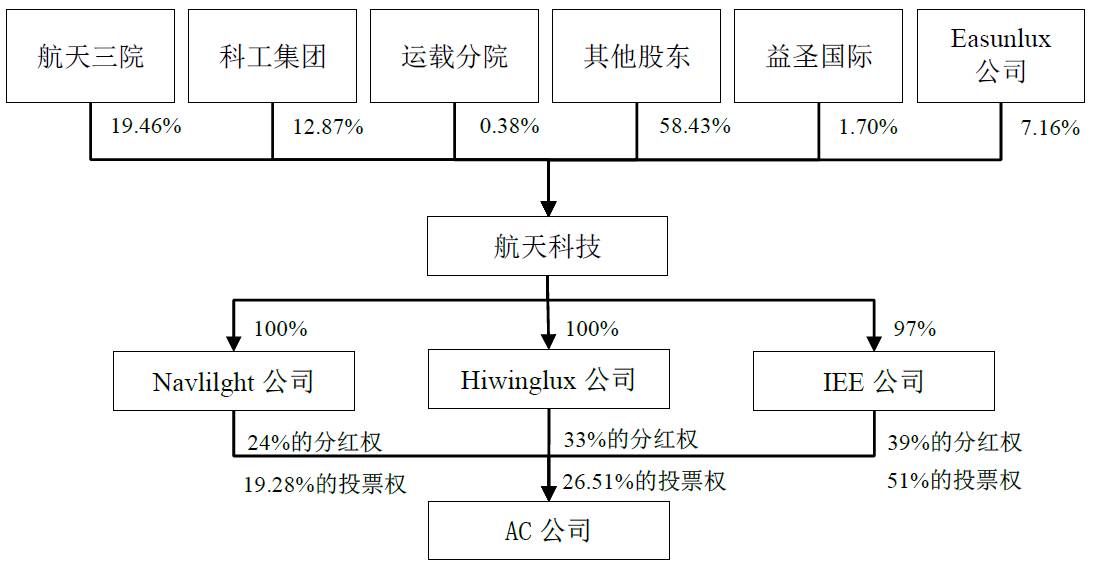

在首旅酒店跨境换股收购如家酒店于2016年7月28日获得中国证监会核准批文后,终于在2016年9月28日收到商务部出具的《商务部关于原则同意Smart Master International Limited等战略投资北京首旅酒店(集团)股份有限公司的批复》(商资批〔2016〕894号),商务部原则批复同意公司向Smart Master International Limited等境外机构非公开发行股份收购境外资产事项。 在此之前,市场上出现了很多境外投资者以境内公司股权跟A股上市公司换股的案例,例如分众传媒借壳七喜控股。但境外投资者以境外公司股权跟A股上市公司换股获得证监会和商务部审批通过的案例很少见(几乎没有),主要是跨境换股几乎无法通过商务部的审批,首旅酒店跨境换股收购如家酒店成功获得商务部审批是一个很可喜的突破。尤其是在目前政府严格限制外汇换汇出境的大环境下,对A股上市公司以股份作为支付手段进行境外并购是个重要的利好,使A股上市公司海外并购的手段多元化,海外并购可以发行股份从而避免(至少是延缓)换汇的压力。此外,在目前A股相较于境外资本市场估值较高的市场环境下,可以将A股的高估值泡沫输出到国际,降低国内资本市场系统性风险。 A股上市公司以跨境换股方式收购境外资产案例 在下文所述案例出现前,市场上出现了很多境外投资者以境内公司股权跟A股上市公司换股的案例,例如分众传媒借壳七喜控股(在分众传媒借壳七喜控股案例中,在换股后, Media Management (HK)持有上市公司比例为24.77%,成为上市公司的控股股东,江南春将成为本公司的实际控制人,其余7家境外主体持股低于10%)。但境外投资者以境外公司股权跟A股上市公司换股获得证监会和商务部审批通过的案例很少见(几乎没有),下文的首旅酒店收购如家酒店获得证监会及商务部审批通过是一个重大突破;航天科技发行股份收购境外资产目前已经获得证监会有条件通过,正在跟商务部在沟通审批事宜,首旅酒店收购如家酒店的成功先例为其最终获得商务部的批准创造了有利条件。 首旅酒店收购如家酒店 一、跨境换股方案 根据《重大现金购买及发行股份购买资产并募集配套资金暨关联交易报告书》,在首旅酒店以现金收购如家酒店集团境外公众股东持有的65.09%的股份以私有化如家酒店集团后,首旅酒店再向首旅集团等8名交易对方发行股份购买Poly Victory 100%股权和如家酒店集团19.60%股权,包括向首旅集团发行股份购买其持有的Poly Victory 100%股权,以及向携程上海、Wise Kingdom、沈南鹏(Nanpeng Shen)、Smart Master、孙坚、Peace Unity、宗翔新等首旅集团外的其他发行对象购买其合计持有的如家酒店集团19.60%的股权。 在首旅酒店以现金收购的方式私有化如家酒焦作网站网站建设店集团后、发行股份购买资产实施前,如家酒店集团的股权结构如下: 首旅酒店发行股份购买资产交易完成后,首旅酒店股权结构如下: 二、审批情况 1. 商务部对跨境换股的审批 首旅酒店于2016年9月28日收到商务部出具的《商务部关于原则同意Smart Master International Limited等战略投资北京首旅酒店(集团)股份有限公司的批复》(商资批〔2016〕894号),商务部原则批复同意公司向Smart Master International Limited等境外机构非公开发行股份事项。 2. 证监会核准 2016年4月8日,中国证监会上市公司并购重组审核委员会召开2016年第24次并购重组委工作会议,审核公司发行股份购买资产并募集配套资金暨关联交易事项获得有条件通过; 2016年7月28日,公司发行股份购买资产并募集配套资金暨关联交易事项获得中国证监会核准批文。 3. 其他相关审批 2015年9月8日,取得国家发改委对本次交易境外投资的确认函; 2015年12月6日,召开第六届董事会第八次会议审议通过相关议案; 2015年12月25日,北京市国资委出具同意北京首旅酒店(集团)股份有限公司重大资产重组方案的批复; 2016年1月15日,股东大会审议通过相关议案; 2016年1月22日,国家发改委颁发《项目备案通知书》(发改办外资备[2016]30号); 2016年3月8日,商务部出具《不实施进一步审查通知》(商反垄初审函[2016]第70号),关于本次重大现金购买交易涉及的经营者集中事项审查已确认无异议; 北京市商委关于重大现金购买交易境外投资的备案。 航天科技收购境外资产 一、跨境换股方案 根据航天科技(000901)于2016年9月1日公告的《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》,其拟以发行股份的方式收购益圣国际持有的Hiwinglux公司100%的股权;拟以发行股份及支付现金相结合的方式收购Easun今日头条代理商返点lux公司持有的IEE公司97%的股权;拟以支付现金的方式收购国新国际持有的Navilight公司100%的股权。 发行股份收购资产前,海外标的公司股权结构图如下: 发行股份及支付现金收购资产后,航天科技股权结构图如下: 二、审批情况 1. 已经获得的审批 交易方案已获得国务院国资委的原则性同意; 国务院国资委或中央企业完成对标的资产评估报告的备案; 交易方案已经董事会审议通过; 交易方案已经股东会审议通过; 交易方案已完成国防科工局备案; 交易方案已获得国务院国资委的正式批复。 2016年7月26日,经中国证监会并购重组委第51次会议审核,重组获有条件通过。 2. 正在进行中的审批 航天科技已向商务部申请办理境外投资备案手续,目前相关备案手续正常进行中; 交易尚待中国证监会正式核准; 交易尚待商务部外国投资者对上市公司战略投资审批。本次重组已向商务部申请办理外国投资者对上市公司战略投资审批手续,目前仍处于与商务部的反馈沟通过程中。 3. 关于不属于《并购规定》所规定的跨境换股的解释 航天科技已于2016年6月21日向商务部申请办理外国投资者对上市公司战略投资审批手续,航天科工集团于2016年8月2日与商务部再次沟通后提交了《中国航天科工集团公司关于EASUNLUX S.A.公司和益圣国际有限公司向航天科技控股集团股份有限公司战略投资的请示补充材料》(天工资[2016]642号)。目前,商务部正就本案进行研究,航天科技仍处于与商务部的反馈沟通过程中。 对于该换股交易是否属于《并购规定》下的跨境换股交易,航天科技在2016年7月18日公告的《关于《中国证监会行政许可项目审查一次反馈意见通知书》(161110号)的回复报告(修订稿)》中进行了如下详解释: 本次重组具有特殊性,实质上与《关于外国投资者并购境内企业的规定》(以下简称“《并购规定》”)所监管及规范的“跨境换股”行为存在差异,本次重组实质上并非《并购规定》所要监管及规范的“跨境换股”行为。本次重组有如下特殊性: 本次重组航天科技作为航天科工集团实际控制的上市公司,向航天科工集团控制的下属境外机构发行股份购买其所拥有的境外资产,实际上是航天科工集团作为航天科技的实际控制人向上市公司实施的大股东注资行为。航天科技本次定向发行股票购买资产的交易对方为益圣国际及Easunlux公司,益圣国际、Easunlux公司均系航天科工集团全资下属企业海鹰集团为前次收购IEE公司、AC公司资产而在境外设立的特殊持股公司(SPV),为航天科工集团绝对控制下的国有性质企业,并非《并购规定》所定义的“外国投资者”,航天科工集团可有效控制该等境外机构、境外资产。 《并购规定》第二十八条、第二十九条规定境外公司股权除特殊目的公司外,应为境外上市公司股权。本次重组的交易对方益圣国际、Easunlux公司为前次收购目的设立的特殊持股公司(SPV),尽管其所持有的境外公司股权并非境外上市公司股权,但正因为其作为航天科工集团可绝对实际控制的境外国有性质的股权,股权风险能够为航天科工集团有效控制,与《并购规定》要求境外投资者必须以具有风险保障的境外上市公司股权作为支付手段的立法初衷相符,可达到商务部控制并购过程中对境外公司股权风险的监管要求。 本次重组的标的公司已分别于2013年、2015年经商务部、国家发改委、国家外汇管理局等部门审批或备案,已由特殊持股公司(SPV)益圣国际、Easunlux公司顺利完成收购,使航天科工集团完全控制了相关标的资产。航天科工集团通过并购方式在境外拥有的国有资产的事实已获得商务部等主管机关的批准并受到持续的监管。本次重组的实质为航天科工集团将该等境外国有资产注入其控制的境内上市公司,为中央国有企业下属公司之间的国有资产的内部整合,与《并购规定》涉及需要商务部门批准的外国投资者以境外股权并购境内公司的情形不完全相符。 法律要点评析 一、并联审批制 为贯彻落实《国务院关于进一步优化企业兼并重组市场环境的意见》(国发﹝2014﹞14号),证监会会同工业和信息化部、发改委、商务部等部门,联合制定了《上市公司并购重组行政许可并联审批工作方案》(以下简称“《工作方案》”)。《工作方案》中明确,不再将发改委实施的境外投资项目核准和备案、商务部实施的外国投资者战略投资上市公司核准、经营者集中审查等三项审批事项,作为中国证监会上市公司并购重组行政许可审批的前置条件,改为并联式审批。 并联审批制也为A股上市公司以跨境换股的方式实施海外并购提供了便利,节省了审批时间。本文的两个案例,都是先取得了证监会的核准,然后再继续沟通商务部的审批。证监会批文估计也为事后获得商务部的审批通过起到了一定的推动作用。 二、境外投资者获得A股上市公司股份的股份比例及锁定期 商务部、中国证监会、国家税务总局、国家工商总局、国家外汇管理局于2005年12月31日联合发布了《外国投资者对上市公司战略投资管理办法》(以下简称“《战投管理办法》”),为外国投资者在A股一级市场对已上市公司进行直接投资提供了明确的法律依据和操作指引。根据《战投管理办法》第二条的规定,该办法适用于外国投资者对上市公司通过具有一定规模的中长期战略性并购投资,取得该公司A股股份的行为。根据《战投管理办法》第五条的规定,投资完成后取得的股份比例不低于该公司已发行股份的百分之十,但特殊行业有特别规定或经相关主管部门批准的除外;取得的上市公司A股股份三年内不得转让。 根据星星科技(300256)向NEW POPULAR TECHNOLOGY CO.,LTD.等发行股份购买资产等案例,对外国投资者要求持股10%的要求早有突破。在本文提到的分众传媒借壳七喜控股、首旅酒店收购如家酒店、 航天科技收购境外资产等案例也存在外国投资者在取得的A股上市公司股份低于10%的情况。所以目前对于外国投资者战略投资A股上市公司的持股比例在实践中已经没有限制。 此外,根据上述案例,对于境外投资者战略投资A股上市公司所获得的股份锁定期,持股比例如果达到10%,需按照三年锁定期来处理。如果持股比例低于10%,承诺的股权转让锁定期可以是12个月,在分众传媒借壳七喜控股案例中,只有Media Management (HK)(持股24.77%)锁定期是上市后36个月,其余7家境外主体(持股低于10%)是上市后12个月;在中天能源借壳长百集团(600856)案例中,对3名外国投资者也实行了差异化的锁定期安排,奇力资本通过本次重组取得的股份自股份(占交易完成后上市公司总股本的10.64%)发行结束之日起36个月内不进行转让,瑞盛能源通过本次重组取得的股份自股份(占交易完成后上市公司总股本小于1%)发行结束之日起12个月内不进行转让。 三、对是否属于《并购规定》项下的跨境换股的实践性突破 根据《商务部关于外国投资者并购境内企业的规定》(商务部令2009年第6号)(以下简称“《并购规定》”)第四章的相关规定,外国投资者以股权作为支付手段并购境内公司,系指境外公司的股东以其持有的境外公司股权,或者境外公司以其增发的股份,作为支付手段,购买境内公司股东的股权或者境内公司增发股份的行为。 外国投资者以股权并购境内公司应报送商务部审批,但截至目前,《并购规定》项下的跨境换股并没有成功获得商务部审批通过的案例。 从法条字面意思上看,《并购规定》所称的跨境换股包括以下一种形式:境外投资者以其持有的境外公司股权,作为支付手段,购买境内公司增发股份的行为。所以,按法条字面含义,本文的首旅酒店收购如家酒店、航天科技发行股份购买资产的案例可以解释成属于《并购规定》项下的跨境换股。 但是为什么首旅酒店收购如家酒店能够在近期成功获得商务部的放行呢?这得从《并购规定》的立法原意及目前的限制外汇出境的大环境来解释。2005年及2006年,由于境内资本市场萎靡,大批境内企业通过搭建红筹架构出海境外资本市场,并逃避中国证监会及商务部门的监管,在这种宏观背景下,2006年8月六部委联合发布了《并购规定》。所以从《并购规定》的立法原意上看,《并购规定》是为了限制境内居民通过搭建红筹架构将境内权益转移到境外,逃避境内监管。而本文的两个案例,实际是将已经在境外的权益投入境内上市公司,虽然按法条字面含义解释落入了《并购规定》下跨境换股的定义,但实际上与《并购规定》立法原意下的跨境换股存在一定差异(航天科技在回复证监会的反馈意见时也是朝该方向解释)。这也是首旅酒店收购如家酒店能够获得商务部审批通过的一个重要内在原因。除上述原因外,目前政府限制换汇出境的宏观政策环境也是本案例能获得商务部审批通过的原因。 四、首旅酒店收购如家酒店案例的对上市公司海外并购的重大实践意义 如前文所述,境外投资者以境外公司股权跟A股上市公司换股获得证监会和商务部审批通过的案例几乎没有,主要是跨境换股几乎无法通过商务部的审批,首旅酒店跨境换股收购如家酒店成功获得商务部审批是一个很可喜的突破。尤其是在目前政府严格限制外汇换汇出境的大环境下,对A股上市公司以股份作为支付手段进行境外并购是个重要的利好,使A股上市公司海外并购的手段多元化,海外并购可以发行股份从而避免(至少是延缓)换汇的压力。此外,在目前A股相较于境外资本市场估值较高的市场环境下,可以将A股的高估值泡沫输出到国际,降低国内资本市场系统性风险。 在此案例中,商务部对《并购规定》项下的跨境换股进行了较为宽松的理解,并未将境外投资者将境外公司股权换股取得A股上市公司股权解释为《并购规定》项下的跨境换股,应该是在充分尊重立法原意的情况下,考虑到目前限制外汇出境的宏观监管环境,对A股上市公司境外收购支付手段的创新性实践。我们有理由相信这为A股上市公司境外收购打开了一扇大门,将来相似的案例会越来越多。

|

上一篇:iOS 10.1抛弃32位用户 真相在这里

下一篇:【零一深度】史上最全!印尼出海市场及独角兽

版权声明:以上主题为“利好—A股上市公司以跨境换股方式进行境外并购"的内容可能是本站网友自行发布,或者来至于网络。如有侵权欢迎联系我们客服QQ处理,谢谢。

- 揭秘美国市场:玩家月均消费4.53美元 5

美利坚合众国(UnitedStatesofAmerica),简称美国,是由华...

- 日本SE安藤武博:怎样才能做出好游戏?

怎样才能做出好游戏,这应该是困扰每个游戏开发者的...

- 胸大腿长——美国青少年玩家认为女性角

日前,一份研究报告显示,大多数的中学男生都认为游...

- BBC:非洲不再是游戏荒漠 借力移动游戏崛

科技让世界变平。随着移动游戏产业持续发展,一些传...

- 海外推广:出海日本,必须知道的关于节

节假日是做活动的良好时间点,不过日本整个6月却没有...

- SuperData:全球游戏视频内容市场收入38亿

市场研究公司SuperData在一份最新发布的报告中指出,全...

- 你所不知道的Google广告阴暗面

众所周知,Google和其他互联网公司都会跟踪用户在网络...

- 全球65个国家支付渠道吐血扫描

出海是一家致力于服务中国泛互联网企业走向海外的综...

- Gameloft关闭纽约工作室 百余人全被解雇

近日,Gameloft纽约工作室的主程KevinChen通过社交网络确...

- 美国青少年男玩家认为女性角色太性感

日前,一份研究报告显示,大多数的中学男生都认为游...

-

- 沙特风险投资基金观察

文章来源:http://www.blogjihad.com/?p=887撰写人:jihadalomar翻译:刘娟校对:冯建鹏前言...

- 胸大腿长——美国青少年玩家认为女

日前,一份研究报告显示,大多数的中学男生都认为游戏中的女性角色太过性感。...

- 印尼手游初创公司获C轮融资 日本GR

7月7日,印度尼西亚手游初创公司Touchten宣布获得C轮融资,由日本GREE领投,美国...

- 【头条】Mobvista获2亿元B轮融资

Mobvista(汇量科技)宣布获得2亿元B轮融资。Mobvista(汇量科技)成立于2013年,集团旗下...

- COLOPL收购游戏开发公司RealStyle

7月1日,日本游戏公司COLOPL宣布已完成对游戏开发公司RealStyle的收购,RealStyle成为...

- 报告称东南亚移动游戏市场收入将突

市场研究公司弗若斯特沙利文(Frost&Sullivan)近日发布了一份关于东南亚移动游戏...

- IDC:2015年第一季度日本智能机出货量

IDC日本近日发布日本国内移动终端市场、PC市场2015年一季度出货量及2015~2019年出...

- 5月美国数字游戏数据:玩家付费率提

6月12日消息,视频游戏市场研究公司SuperData在一份最新报告中称,今年5月美国玩家...

- 德国初创电竞公司Dojo Madness融资1400万

游戏陀螺原创编译,转载请注明作者和出处编译/游戏陀螺Kevin6月11日消息,据国外...

- 揭秘德国游戏市场:52%的用户在玩解

欧洲的网络游戏市场是所有游戏开发商的必争之地,许多知名的游戏都逐渐落户欧...

- 沙特风险投资基金观察

打开微信扫码或长按识别二维码

小提示:您应该对本页介绍的“利好—A股上市公司以跨境换股方式进行境外并购”相关内容感兴趣,若您有相关需求欢迎拨打我们的服务热线或留言咨询,我们尽快与您联系沟通利好—A股上市公司以跨境换股方式进行境外并购的相关事宜。

关键词: